Introduction à la monétique

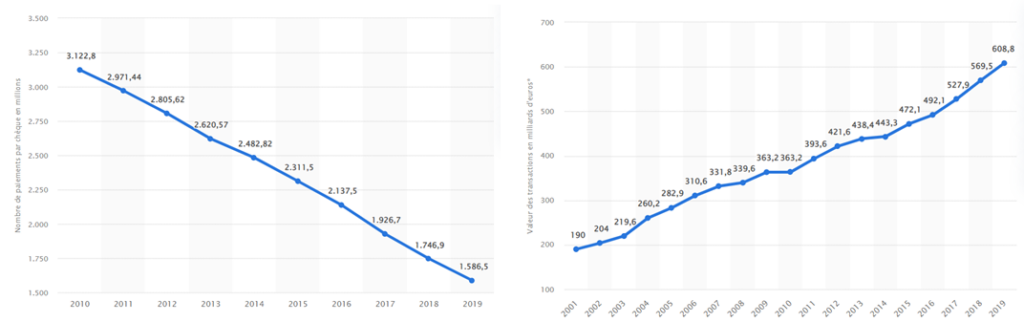

Ces dernières années, l’évolution de la technologie et des exigences en matière de sécurité a fortement impacté les moyens de paiement et plus généralement la monétique. En effet, le nombre de paiements par carte bancaire ne fait qu’augmenter depuis plus de 20 ans. Cet article explique les différents principes et acteurs de la monétique qui se cachent derrière un paiement par carte bancaire.

1. Les principaux acteurs

5 acteurs différents assurent la justesse et la sécurité d’un paiement par carte entre un porteur de carte et un commerçant. Ces 5 acteurs et leurs rôles sont détaillés ci-dessous.

1.1 Le client ou porteur

Le client est le titulaire de la carte. Il est à l’origine de la transaction qui paye un bien ou un service. La carte est liée au compte bancaire du client et est mise à disposition par sa banque en échange d’une cotisation annuelle. Lorsqu’un achat est effectué, le compte du client est débité une fois par mois ou bien immédiatement.

1.2 Le commerçant ou accepteur

Le commerçant, aussi appelé accepteur, est l’acteur qui produit un bien ou un service en échange du paiement. Pour être en mesure d’accepter les paiements par carte, la banque de l’accepteur doit lui fournir un TPE. Ce TPE permet de lire la carte du client et de s’assurer qu’elle est bien valide. Ainsi, plusieurs validations sont nécessaires :

- Authentifier la transaction (code confidentiel).

- Demander l’autorisation (au-dessus d’un certain montant).

- Vérifier que la carte n’est pas inscrite sur les listes noires.

La banque reçoit quotidiennement la liste des transactions effectuées sur le TPE du commerce, pour que le commerçant soit payé. Le commerçant paye une commission pour chacune des transactions.

1.3 La banque du commerçant ou acquéreur

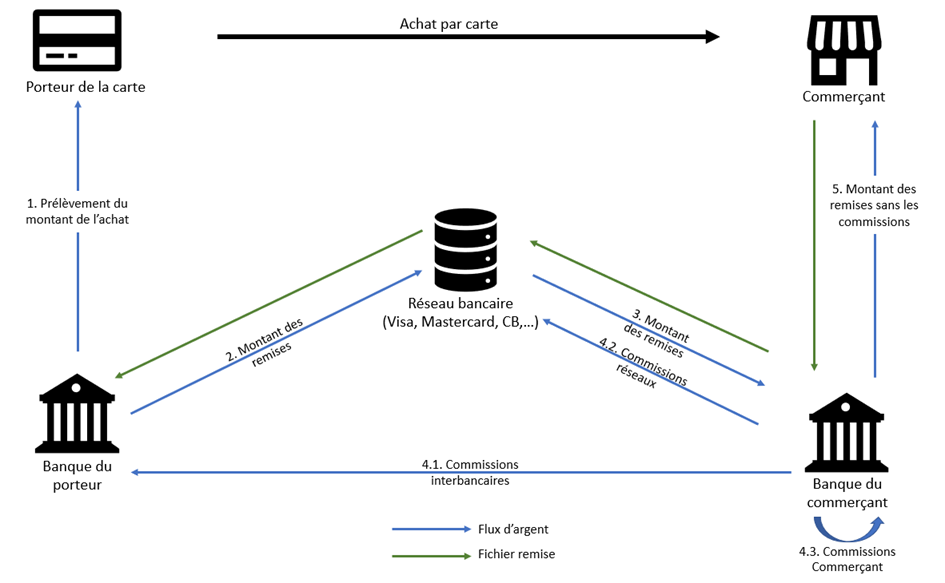

La banque du commerçant est aussi appelée acquéreur. Elle gère le compte du commerçant en traitant quotidiennement ses remises (fichier contenant les transactions quotidiennes). Une fois le fichier de remise traité, la banque crédite le compte du commerçant du montant de ses transactions, en déduisant les différentes commissions qui permettent de payer la banque et les schèmes.

La banque du commerçant vend également au commerçant les différentes infrastructures nécessaires à l’autorisation et l’acceptation (TPE, carte de domiciliation, serveur de téléparamétrage, serveur de télécollecte etc.).

1.4 La banque du client ou émetteur

La banque du client est aussi appelée émetteur. Elle gère le compte du porteur et fournit la carte et le code au client en échange d’une cotisation annuelle. Elle est aussi en charge des accords avec les différents réseaux d’acceptation (Visa, Mastercard etc.).

Cette banque débite le compte du client et reverse aux banques acquéreuses le montant de la transaction, en échange d’une commission aux frais de la banque acquéreuse concernée.

1.5 Les schèmes ou réseaux d’acceptation

Les schèmes, également appelés réseaux d’acceptation, servent d’intermédiaires entre les banques émettrices et réceptrices. Ces réseaux fixent les règles d’acceptation à respecter et arbitrent la responsabilité de chaque acteur en cas de litige.

Les banques émettrices doivent disposer d’un contrat avec un ou plusieurs de ces réseaux pour permettre à leurs clients d’utiliser les réseaux bancaires avec leur carte bleue et donc d’effectuer un paiement. De plus, les TPE des commerçant doivent respecter les règles établies par les schèmes pour pouvoir être utilisés.

Les principaux réseaux d’acceptation sont Visa et Mastercard, et sont implantés partout dans le monde. Néanmoins, d’autres réseaux comme American Express ou Carte Bancaire sont localement implantés (respectivement en Amérique et en France). En France, les cartes bancaires dépendent quasiment toutes du réseau Carte Bancaire (CB), en plus d’appartenir aux réseaux Visa ou Mastercard. Le logo de ces réseaux figure sur la carte.

Au niveau mondial, Visa est le premier réseau d’acceptation bancaire avec 60,5% de cartes bancaires. Son principal concurrent Mastercard arrive deuxième avec 27% de cartes. En troisième position, on retrouve American Express avec seulement 3,8% de cartes.

En France, c’est le réseau Carte Bancaire qui possède le monopole avec 73,9 millions de cartes (quasiment 100% du marché). Généralement, ces cartes sont couplées avec un réseau international (Visa possède 43,5 millions de cartes.

2. Acceptation et Acquisition

Lorsqu’un paiement est effectué chez un commerçant, il traverse 2 principales phases de traitement. Ces phases se nomment Acceptation et Acquisition.

2.1 Acceptation

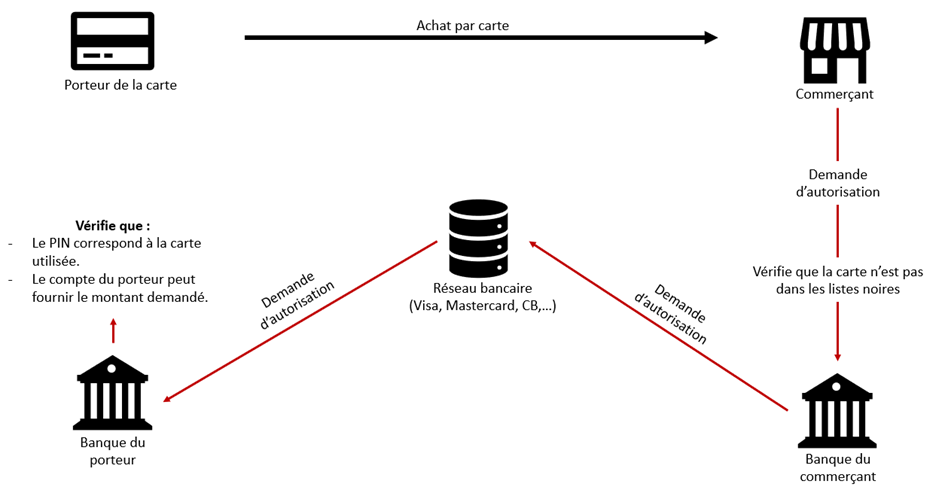

L’acceptation est obligatoire sur un TPE. Selon le montant de l’achat, le type de carte et le type de réseau utilisé, l’acceptation doit vérifier plusieurs critères avant que le paiement soit validé :

- Le code PIN indiqué par le porteur doit correspondre à la carte utilisée.

- Le numéro de la carte ne doit pas être sur les listes noires de la banque réceptrice. Lorsqu’une carte est suspectée de fraude ou lorsqu’elle a été mise en opposition, son numéro est ajouté aux listes noires, permettant ainsi de bloquer les futures opérations de la carte. Dans ce cas précis, le commerçant doit confisquer la carte du porteur.

- Enfin, l’acceptation doit remonter jusqu’à la banque du porteur afin de s’assurer que son compte contient les ressources nécessaires pour effectuer le paiement.

La phase d’acceptation correspond au temps d’attente de quelques secondes juste après la saisie du code PIN sur le TPE. Les différentes informations nécessaires du TPE (nom du commerçant, paramètre de routage avec le banque réceptrice, liste noire etc.) sont mises à jour à distance grâce au téléparamétrage.

2.2 Acquisition

L’acquisition est une opération généralement quotidienne, qui nécessite plus de temps que l’acceptation. Selon les réseaux bancaires, l’opération peut durer de 12 à 72 heures. Chaque fin de journée, la télécollecte est activée (soit automatiquement à heure fixe, soit manuellement par le commerçant). Elle permet à la banque du commerçant de recevoir le fichier remise et de créditer le commerçant du montant de ses transactions de la journée, en déduisant le montant des différentes commissions. Après réception des remises, la banque du commerçant transmet le fichier remise à la banque émettrice qui vérifie que l’ensemble des transactions mentionnées correspond aux autorisations reçues. Le fichier passe par les schèmes qui arbitrent la responsabilité de chacun en cas de litige, tout en prélevant une commission sur chacune des transactions.

3. Les commissions d’une transaction

Pour chaque paiement effectué par carte bancaire, les différents acteurs commissionnent une partie du montant de cette transaction. Au total, 3 commissions sont effectuées.

3.1 La commission interbancaire

La commission interbancaire est prélevée par la banque du commerçant et permet de couvrir les frais de transaction de la banque du client à la banque du commerçant. L’Union Européenne fixe à travers une réglementation le taux de cette commission, qui se limite alors à 0,3% de la valeur de la transaction pour les cartes appartenant à des particuliers. Pour les cartes professionnelles, ce taux peut monter jusqu’à 1,8%.

Cette commission permet ainsi de financer :

- Le traitement et les frais de gestion entre les banques.

- La garantie du paiement en cas de fraude.

- Le financement des actions pour lutter contre la fraude.

3.2 La commission réseau

La commission réseau, moins élevée que la commission interbancaire, rémunère les réseaux de carte bancaire (Visa, Mastercard, CB etc.). Cette commission varie beaucoup selon le réseau utilisé et peut aller de 0,001% à 0,1% pour les cartes appartenant à des particuliers. Ce montant peut varier jusqu’à 4 fois sa valeur pour les cartes professionnelles.

3.3 La commission commerçant

La banque du commerçant prélève également une commission sur chaque transaction, pour payer les 2 commissions précédentes, mais aussi pour se rémunérer elle-même. Le montant varie donc d’une banque à une autre et est négocié entre le commerçant et sa banque.

Cette commission est généralement composée d’une partie variable en pourcentage du montant total, mais peut également contenir une partie fixe lorsque le montant de la transaction dépasse une certaine valeur. Ainsi, cette partie fixe explique pourquoi certains commerçants n’acceptent la carte qu’à partir d’un certain montant.

4. Les modes de paiement

4.1 Vente de proximité

La vente de proximité est le mode de paiement par carte le plus courant. On parle de paiement de proximité lorsque le paiement se fait avec un TPE et que la carte est physiquement présente. Le porteur est donc à proximité du commerçant. Que le paiement par carte soit sans contact ou avec un PIN, il s’agit d’un paiement de proximité.

4.2 Vente à distance, vente sur Internet et vente à distance sécurisée

La vente à distance est le fait de vendre par téléphone un service et/ou un produit au porteur. L’accord verbal du porteur, les données de sa carte (Numéro de carte, date de validité, nom du porteur, date de péremption et CVV) ainsi que le montant sont suffisants pour réaliser un paiement.

La vente sur internet est le fait de vendre par le biais d’un site internet. Beaucoup plus courant de nos jours que la vente à distance, l’utilisateur peut réaliser le paiement en seulement quelques clics, en ayant préalablement indiqué les informations de sa carte.

La vente à distance sécurisée s’apparente à la vente sur internet, à la différence que des mesures de sécurité supplémentaires sont mises en place pour protéger de la fraude. En effet, le protocole 3D Secure a été créé pour éviter qu’une personne munie d’une carte ne lui appartenant pas puisse payer sur internet comme il le souhaite. Le principe de ce protocole est de vérifier l’identité du porteur de la carte. Cette vérification peut prendre plusieurs formes, mais la plus courante est l’envoi d’un SMS sur le téléphone du porteur. La vérification peut aussi se faire avec un code préalablement enregistré ou par la réponse à une question. La vente à distance sécurisée est de nos jours le moyen de paiement le plus populaire et le plus courant sur les sites e-commerce.

4.3 Pré-autorisation

Le paiement par pré-autorisation est utilisé par certains commerçants vendant un service dont la valeur est variable selon le client. Afin de s’assurer que le client est en mesure de payer ce qu’il consomme tout en le faisant payer avant d’utiliser le service, le commerçant bloque une large somme sur le compte du porteur qui servira à payer ce service. Une fois le service rendu, ce qui reste de la somme est débloqué.

Ce type de paiement est souvent utilisé dans les pompes à essence ou dans les hôtels.

4.4 Vente sur Automate

Une Vente sur Automate est un retrait de liquide qu’un porteur de carte effectue sur une borne bancaire.

5. Les impayés

On parle d’impayé lorsque le commerçant ne reçoit pas son paiement de la part du porteur, volontairement ou non (chèque en bois, oubli, difficulté financière, porteur de mauvaise foi etc.). Dans ce cas, soit le paiement est automatiquement décliné, soit le porteur vient contester la transaction et demander un remboursement.

Les raisons de contestations sont multiples :

- La transaction est non autorisée par le porteur.

- Le produit est non reçu.

- Le produit ne correspond pas à la description du commerçant.

- Le produit a été renvoyé mais le remboursement n’a pas été reçu.

Dans la plupart des cas, le porteur se fait rembourser par sa banque, qui se fait elle-même rembourser par la banque du commerçant. Dans les cas les plus complexe de suspicion de fraude, un processus de défense d’impayé est enclenché pour déterminer qui du porteur ou du commerçant est en tort. Bien souvent, il est demandé à la banque acquéreuse de fournir des documents attestant que le service ou produit proposé par le commerçant a bien été rendu. Selon le résultat de cette défense, le porteur, le commerçant ou la banque sont facturés du montant de l’impayé.

Evidemment, les défenses de ces impayés ont un coût. Plusieurs actions ont donc déjà été mises en place pour limiter la fraude :

- Archiver la documentation relative aux différentes transactions.

- Effectuer des autorisations aussi strictes que possible.

- Améliorer l’authentification (3D Secure).

- Décrire précisément un service ou un produit.

Conclusion

Bien que les 3 commissions prélevées sur un paiement par carte soient relativement coûteuses pour un commerçant, les avantages temporels, logistiques et en termes de sécurité compensent largement ce coût. En effet, l’absence de liquidité permet d’éviter tout vol de caisse et l’absence de chèque permet de ne pas recevoir des chèques en bois. Lors d’un payement par carte bleue, le commerçant est protégé des différentes fraudes grâce aux systèmes d’acceptation et d’acquisition mis en place par les 5 acteurs présentés dans cet article.

Chez HeadMind Partners, le secteur bancaire et la monétique représentent une partie non négligeable des missions proposées aux consultants. Nous avons développé une expertise et des connaissances solides dans ce secteur, qui s’illustrent notamment à travers les multiples articles écrits par les consultants d’HeadMind.

Article écrit par Simon HENRY, Consultant, membre du LAB Performance Financière

Lexique

Monétique : ensemble des activités liées à la carte bancaire.

TPE (Terminal de paiement électronique) : appareil permettant aux commerçants et professionnels de recevoir des paiements électroniques (par carte bancaire).

Remise : fichiers, généralement quotidiens, qui contiennent l’ensemble des informations des paiements effectués sur un TPE.

Téléparamétrage : de manière générale, cela consiste à envoyer aux terminaux les différents données/paramètres nécessaires à leur fonctionnement.

Télécollecte : opération qui consiste à communiquer tous les fichiers (fichiers remises) enregistrés par le TPE.

Litige : ce terme fait référence aux opérations contestées par l’un des acteurs de la transaction. Si le porteur ne reconnait pas la transaction, si la transaction est frauduleuse ou si la réglementation n’a pas été respectée alors on parle de litige.

Liste noire (ou liste Oppotota) : cette liste ressence toutes les cartes volées, perdues ou suspectées de fraude. Les différents réseaux d’acceptation tiennent cette liste à jour et la transmettent aux accepteurs qui font la vérification lors du paiement.

Carte de domiciliation : carte transmise aux commerçants qui leur permet de venir initialiser et mettre à jour leur TPE.

Article rédigé par Simon Henry, consultant Digital membre du Lab Performance Financière chez Headmind Partners.

Autres articles qui pourraient vous intéresser :

- Le paiement biométrique : l’avenir du paiement en ligne ?

- Le secteur bancaire face aux enjeux de l’Open Banking

- Comment le secteur financier se prépare à la révolution blockchain ?

Sources

- L’univers de la monétique: histoire, fonctionnement et perspectives – https://books.google.fr/books?hl=fr&lr=&id=5kDbglhB_-QC&oi=fnd&pg=PA6&dq=A+quoi+sert+les+r%C3%A9seaux+bancaires+visa+et+mastercard&ots=M3ZYsYHPtT&sig=0c8vGS8-LFRS-0muZ9V52zRCwJA&redir_esc=y#v=onepage&q=A%20quoi%20sert%20les%20r%C3%A9seaux%20bancaires%20visa%20et%20mastercard&f=false

- Comprendre et réduire les commissions de carte bancaire quand on est commerçant ? – https://independant.io/commission-carte-bancaire-commercant

- Carte bancaire : qu’est-ce que la pré-autorisation (d’un hôtelier, d’un loueur de voiture…) ? – https://www.lafinancepourtous.com/outils/questions-reponses/carte-bancaire-quest-ce-que-la-pre-autorisation-dun-hotelier-dun-loueur-de-voiture/#:~:text=La%20demande%20de%20pr%C3%A9-autorisation%20permet%20au%20commer%C3%A7ant%20%C3%A0,compte%20du%20client%20%C3%A0%20la%20demande%20du%20commer%C3%A7ant.

- CFLedger: Preventing chargeback fraud with blockchain – ScienceDirect – https://www.sciencedirect.com/science/article/pii/S2405959521000771

- Moteur de recherche de statistiques – https://fr.statista.com/

- Quels sont les modes de paiement les plus utilisés en France – https://www.smileandpay.com/blog/developpement-d-entreprise/quels-sont-les-modes-de-paiement-les-plus-utilises-en-france/#:~:text=Au%20niveau%20mondial%2C%20Visa%20et,en%20d%C3%A9tient%2026%2C9%25